威科夫的示意图

Wyckoff方法是什么?

Wyckoff方法是由Richard Wyckoff在1930年代初期开发的。它由最初为交易者和投资者设计的一系列原则和策略组成。威科夫(Wyckoff)在他的人生教学中投入了大量精力,他的工作影响了许多现代技术分析(TA)。Wyckoff方法最初是针对股票的,但现在已应用于各种金融市场。Wyckoff的许多工作都受到其他成功交易者(尤其是Jesse L. Livermore)交易方法的启发。今天,威科夫(Wyckoff)与其他重要人物,如查尔斯·H·道(Charles H. Dow)和拉尔夫·N·埃利奥特(Ralph N. Elliott)一样受到高度重视。威科夫(Wyckoff)进行了广泛的研究,从而创立了多种理论和交易技术。本文概述了他的工作。讨论内容包括:三项基本定律;复合人概念;分析图表的方法(Wyckoff的示意图);进入市场的五步走方法。Wyckoff还开发了特定的买入和卖出测试,以及基于点和图(P&F)图表的独特图表方法。虽然测试可以帮助交易者发现更好的入场券,但P&F方法用于定义交易目标。但是,本文不会深入探讨这两个主题。

威科夫的三定律

供求法则

第一条定律指出,当需求大于供给时价格上涨,而反之则成立则下跌。这是金融市场的最基本原则之一,当然也不是韦克夫(Wyckoff)的工作所独有的。我们可以用三个简单的方程式表示第一定律:需求供应=价格上涨要求 需求=供应=价格无明显变化(波动性低)换句话说,第一部《威科夫定律》(Wyckoff law)提出,需求超过供给会导致价格上涨,因为购买的人多于出售的人。但是,在卖多于买的情况下,供应超过需求,导致价格下降。许多遵循Wyckoff方法的投资者将价格行为和数量条进行比较,以更好地可视化供需之间的关系。这通常可以提供有关下一个市场动向的见解。

因果定律

第二定律指出,供求之间的差异不是随机的。取而代之的是,由于特定事件,它们经过了一段时间的准备。用威科夫斯的话来说,一段时期的积累(原因)最终会导致上升趋势(效果)。相反,分配期(原因)最终导致下降趋势(效果)。Wyckoff应用了独特的制图技术来估计原因的潜在影响。换句话说,他创建了基于积累和分配时间段来定义交易目标的方法。这使他能够估算出突破合并区域或交易范围(TR)后市场趋势可能的扩展。

努力法则与结果

Wyckoff第三定律指出,资产价格的变化是努力的结果,这是由交易量表示的。如果价格走势与交易量一致,则趋势很有可能会持续下去。但是,如果数量和价格相差很大,则市场趋势可能会停止或改变方向。例如,想象一下,在长期的看跌趋势之后,比特币市场开始以很高的交易量进行整合。高音量表明付出了很大的努力,但横向移动(低波动)表明结果很小。因此,有很多比特币易手,但价格没有再大幅度下降。这种情况可能表明下降趋势可能已经结束,逆转临近。

复合人

威科夫(Wyckoff)将“复合人”(或“复合算子”)的想法创建为市场的假想身份。他建议投资者和交易员应该像研究单个实体那样来研究股票市场。这将使他们更容易顺应市场趋势。本质上,复合人代表着最大的参与者(做市商),例如富有的个人和机构投资者。确保自己可以低价买入和高价卖出始终符合他自己的最大利益。复合人的行为与大多数散户投资者相反,威克夫经常观察到这种情况是亏损的。但是根据威科夫(Wyckoff)的说法,“综合人”采用了某种可以预见的策略,投资者可以从中学习。让我们使用“合成人”概念来说明简化的市场周期。这样的周期包括四个主要阶段:积累,上升趋势,分布和下降趋势。

积累

复合人在大多数投资者之前积累资产。此阶段通常以侧向移动为标志。逐渐进行累加以避免价格发生明显变化。

上升趋势

当“合成人”持有足够的股份,并且销售力量枯竭时,他开始推高市场。自然地,这种新兴趋势吸引了更多的投资者,导致需求增加。值得注意的是,在上升趋势中可能存在多个阶段的积累。我们可以称它们为重新积累阶段,在此阶段,较大的趋势停止并巩固了一段时间,然后继续向上运动。随着市场的上涨,鼓励其他投资者购买。最终,即使是普通公众也变得足够兴奋,可以参与其中。在这一点上,需求远远高于供应。

分配

接下来,综合人开始分配他的股份。他将自己有利可图的头寸卖给后期进入市场的人。通常,分配阶段的特征是侧向移动,吸收需求直至耗尽。

下降趋势

分销阶段后不久,市场开始恢复下行态势。换句话说,在“合成人”卖出大量股票后,他开始推低市场。最终,供应变得远远大于需求,并确立了下降趋势。与上升趋势类似,下降趋势也可能具有重新分配阶段。这些基本上是大价格下跌之间的短期整合。它们还可能包括“死猫反弹”或所谓的牛市陷阱,一些买家被困在那里,希望不会发生趋势逆转。当看跌趋势最终结束时,新的累积阶段开始。

威科夫的示意图

累积和分配原理图可能是Wyckoff工作中最受欢迎的部分-至少在加密货币社区中如此。这些模型将“积累”和“分配”阶段分为较小的部分。这些部分分为五个阶段(A到E)以及多个Wyckoff事件,下面将对此进行简要介绍。

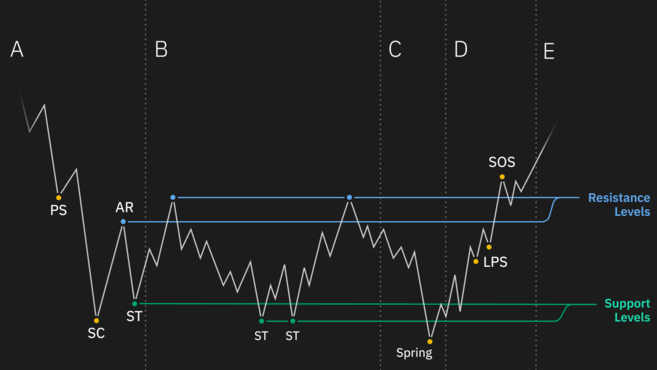

累积示意图

A期

卖力下降,下降趋势开始放缓。此阶段通常以交易量增加为标志。初步支撑(PS)指示一些买家出现,但仍不足以阻止跌势。卖方投降时,剧烈的抛售活动形成了“卖出高潮”(SC)。这通常是高波动点,在这种情况下,恐慌性抛售会产生大的烛台和灯芯。由于过多的供应量被买家吸收,因此强劲的跌势迅速转变为反弹或自动反弹(AR)。通常,累积示意图的交易范围(TR)由SC低位和AR高位之间的空间定义。顾名思义,当市场跌至SC区域附近时,将进行二级测试(ST),以测试下降趋势是否真的结束。此时,交易量和市场波动趋于降低。尽管ST通常相对于SC形成更高的低点,但情况并非总是如此。

B期

根据Wyckoff的因果定律,阶段B可以视为导致结果的原因。本质上,阶段B是合并阶段,在该阶段中,合成人积累的资产数量最多。在此阶段,市场倾向于测试交易区间的阻力位和支撑位。在阶段B期间可能会有许多次要测试(ST)。在某些情况下,相对于阶段A的SC和AR,它们可能会产生更高的高点(牛势陷阱)和更低的低点(熊势陷阱)。

C阶段

典型的累积阶段C包含所谓的“弹簧”。在市场开始触及更高的低点之前,它通常是最后的空头陷阱。在阶段C中,复合人确保市场上几乎没有剩余的供应,即要出售的供应已经供应了。春季经常突破支撑位,以阻止交易员并误导投资者。我们可以将其描述为在上升趋势开始之前以较低价格购买股票的最终尝试。空头陷阱诱使散户投资者放弃持有的股票。但是,在某些情况下,支撑级别可以保持,而Spring根本就不会发生。换句话说,可能有“累积示意图”显示了所有其他元素,但没有显示Spring。尽管如此,总体方案仍然有效。

D期

阶段D表示因果之间的过渡。它位于累积区域(阶段C)和突破交易区间(阶段E)之间。通常,D阶段显示交易量和波动性显着增加。它通常具有最后点支撑(LPS),在市场走高之前将其设置为较低的低点。 LPS通常在突破阻力位之前,进而产生更高的高位。这表明力量的迹象(SOS),因为先前的阻力成为了新的支撑。尽管术语有些令人困惑,但在D阶段可能会有多个LPS。在测试新的支持线时,它们通常会增加交易量。在某些情况下,价格可能会创建一个小的合并区,然后有效地突破较大的交易范围并进入E期。

E期

E阶段是累积示意图的最后一个阶段。市场需求增加导致交易范围明显突破。这是当交易范围被有效打破,并且上升趋势开始的时候。

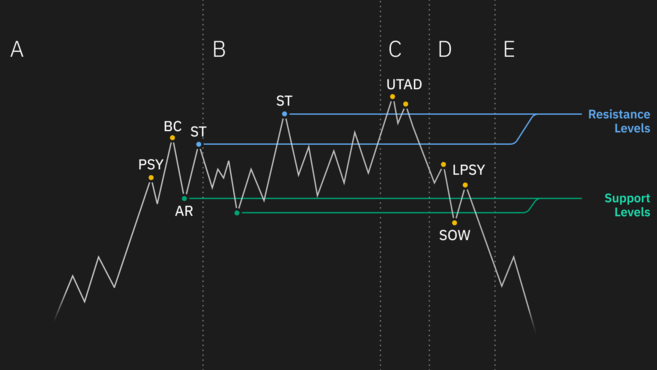

分配示意图

本质上,分布示意图以与“累积”相反的方式工作,但是用语略有不同。 阶段A第一阶段发生在已建立的上升趋势由于需求下降而开始放缓时。初步供应(PSY)表明,尽管仍不足以阻止向上运动,但正在出现卖盘。然后,高潮的购买活动就形成了买入高潮(BC)。这通常是由缺乏经验的交易员买断情绪引起的。接下来,由于过度的需求被做市商吸收,强劲的上涨会导致自动反应(AR)。换句话说,合成人开始将其持有的股票分配给已故的买家。当市场重新访问BC地区时,通常会形成较低的高点,从而进行二级测试(ST)。阶段B分布的阶段B充当下降趋势(效果)之前的合并区(原因)。在此阶段,复合人逐渐出售其资产,吸收并削弱了市场需求。通常,会多次测试交易区间的上限和下限,其中可能包括短期的看跌陷阱和牛市陷阱。有时,市场会超过BC所创建的阻力位,从而导致ST也可以称为Upthrust(UT)。C阶段在某些情况下,市场将在整合期之后出现最后一个牛市陷阱。分布后称为UTAD或Upthrust。基本上,它是“累积弹簧”的反义词。阶段D分布的阶段D几乎是累积阶段的镜像。它通常在范围的中间具有最后一个供给点(LPSY),从而产生较低的高点。从这一点开始,将在支撑区域周围或下方创建新的LPSY。当市场跌破支撑线以下时,就会出现明显的疲软迹象。阶段E分配的最后阶段标志着下降趋势的开始,由于供应相对于需求的明显优势,明显低于交易区间。

阶段A第一阶段发生在已建立的上升趋势由于需求下降而开始放缓时。初步供应(PSY)表明,尽管仍不足以阻止向上运动,但正在出现卖盘。然后,高潮的购买活动就形成了买入高潮(BC)。这通常是由缺乏经验的交易员买断情绪引起的。接下来,由于过度的需求被做市商吸收,强劲的上涨会导致自动反应(AR)。换句话说,合成人开始将其持有的股票分配给已故的买家。当市场重新访问BC地区时,通常会形成较低的高点,从而进行二级测试(ST)。阶段B分布的阶段B充当下降趋势(效果)之前的合并区(原因)。在此阶段,复合人逐渐出售其资产,吸收并削弱了市场需求。通常,会多次测试交易区间的上限和下限,其中可能包括短期的看跌陷阱和牛市陷阱。有时,市场会超过BC所创建的阻力位,从而导致ST也可以称为Upthrust(UT)。C阶段在某些情况下,市场将在整合期之后出现最后一个牛市陷阱。分布后称为UTAD或Upthrust。基本上,它是“累积弹簧”的反义词。阶段D分布的阶段D几乎是累积阶段的镜像。它通常在范围的中间具有最后一个供给点(LPSY),从而产生较低的高点。从这一点开始,将在支撑区域周围或下方创建新的LPSY。当市场跌破支撑线以下时,就会出现明显的疲软迹象。阶段E分配的最后阶段标志着下降趋势的开始,由于供应相对于需求的明显优势,明显低于交易区间。

Wyckoff方法有效吗?

自然,市场并不总是准确地遵循这些模型。实际上,累积和分配原理图可以以不同的方式出现。例如,某些情况下B期的持续时间可能比预期的要长得多。否则,可能会完全没有春季和UTAD测试。尽管如此,Wyckoff的工作还是基于他的许多理论和原理,提供了多种可靠的技术。他的工作对于全球成千上万的投资者,交易员和分析师而言无疑是有价值的。例如,在尝试了解金融市场的常见周期时,“累积和分配”原理图可能会派上用场。

威科夫(Wyckoff)的五步走法

Wyckoff还基于他的许多原理和技术,开发了一种五步营销方法。简而言之,这种方法可以看作是将他的教学付诸实践的一种方法。步骤1:确定趋势。目前的趋势是什么,趋势将如何发展?供求关系如何?步骤2:确定资产的实力。资产相对于市场的实力如何?他们是在以相似或相反的方式前进吗?步骤3:寻找具有充分原因的资产。有足够的理由进入职位吗?原因是否足够强大,足以使潜在的回报(效果)值得冒险?步骤4:确定此举的可能性。资产准备好了吗?在更大趋势中它的位置是什么?价格和数量表明什么?此步骤通常涉及使用Wyckoff的买卖测试。第5步:安排您的输入时间。最后一步就是时间安排。它通常涉及分析与一般市场相比的股票。例如,交易者可以比较股票相对于标准普尔500指数的价格行为。根据他们在各自的Wyckoff示意图中的位置,这样的分析可以提供对资产下一步移动的见解。最终,这有助于建立良好的条目。值得注意的是,这种方法对于与一般市场或指数一起移动的资产更有效。但是,在加密货币市场中,这种关联并不总是存在。

总结思想

自从它诞生以来已经快一个世纪了,但是Wyckoff方法至今仍在广泛使用。它肯定不仅仅是技术援助指标,因为它涵盖了许多原理,理论和交易技巧。本质上,Wyckoff方法使投资者能够做出更合乎逻辑的决策,而不是出于情绪低落而行事。Wyckoff的广泛工作为交易者和投资者提供了一系列降低风险并增加成功机会的工具。尽管如此,在投资方面还没有万无一失的技术。人们应该始终对风险保持警惕,尤其是在高度波动的加密货币市场中。<

蓑衣网

蓑衣网